全年一次性奖金热知识,账管家带您了解~

前段时间,我们接到纳税人电话,询问全年一次性奖金的申报操作流程,我们整理了大家关心的业务要点,一起来看一下吧!

一、全年一次性奖金业务知识点

问1、什么是全年一次性奖金?

答、全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

问2、全年一次性奖金如何计算缴纳个人所得税?

答、居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2027年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

问3、全年一次性奖金优惠一年可享受几次?

答、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

问4、全年奖可以和综合所得一起计税,也可以按照全年一次性奖金政策单独计税,我选择哪种计税方式更划算呢?

答、在选择计税方式时,建议您根据自身情况,选择对您更为有利的计税方式。具体操作时,您可以登录手机个税App,分别选择按合并计税或单独计税方法,个税App会自动算出结果,比较一下,哪种划算选择哪种就可以了。

例

老李全年工资(不含奖金)20万元,年底奖金2.4万元,可享受三险一金、赡养老人等扣除共4.4万元。

在年度汇算时,他有两种选择:

一是将2.4万元奖金和20万元工资合并计税,扣除6万元(每月5000元)减除费用和4.4万元后,得到应纳税所得额12万元,按照综合所得年度税率表,应纳税额为:

120000×10%-2520=9480元;

二是将2.4万元奖金单独计税,年底奖金应纳税额为720元,20万元工资扣除6万元减除费用和4.4万元后,应纳税额为:

96000×10%-2520=7080元

合计应纳税额为7800元。

两种方式下,税额相差1680元,老李选择单独计税更划算。

问5、纳税人取得的一笔全年一次性奖金,能否拆分开计算,一部分并入综合所得计算,另一部分不并入综合所得计算?

答、取得的一笔全年一次性奖金,不能拆分开计算,同一笔年终奖只能选择一种计算方式。

二、企业申报指南

1.登录自然人电子税务局(扣缴端),点击【综合所得申报】。

2.点击【全年一次性奖金收入】或其右侧的【填写】,下一步点击【添加】。

3.录入当月发放的全年一次性奖金收入总额,录入完成后,点击【保存】。

如果员工人数较多可以选择通过客户端中提供的标准Excel模板批量导入。

注意:在一个纳税年度内,对每一个纳税人全年一次性奖金单独计税的办法只允许采用一次。

4.数据录入完毕后点击【返回】,点击【税款计算】进行数据核对。

5.核对无误后点击【附表填写】,如有录入对应项目则根据状态提示点击【填写】进入填报。

6.点击【申报表报送】、【发送申报】完成申报。

三

个人汇算指南

1、以2024年度个人所得税综合所得汇算清缴为例,登录个人所得税App,首页“2024年度综合所得汇算”点击【开始申报】,或通过首页下方的“办&查”——【综合所得年度汇算】发起申报。

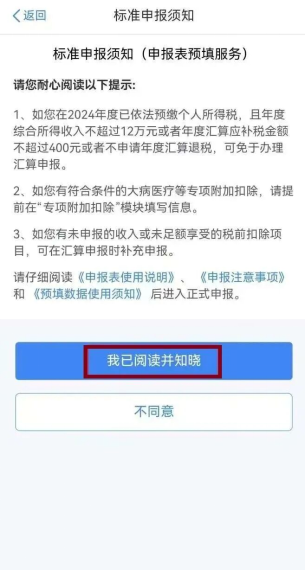

2、进入标准申报界面,阅读标准申报(申报表预填服务)须知,点击【我已阅读并知晓】。

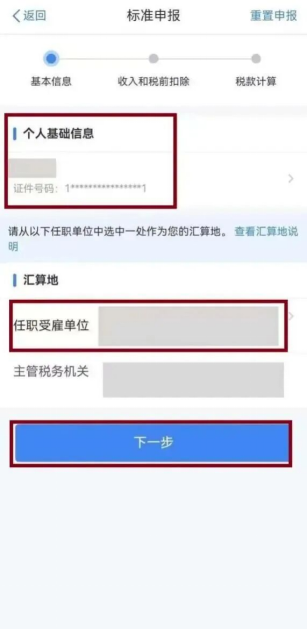

3、仔细核对【个人基础信息】,选择或确认【任职受雇单位】,点击【下一步】。

4、点击【工资薪金】,如当年度存在全年一次性奖金,会出现“存在奖金,请在详情中进行确认”的红字提醒。

5、进入“奖金计税方式选择”页面,可选择“全部并入综合所得计税”或者“单独计税”后,点击右上角“确定”按钮。

政策依据

1.《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)

2.《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

最新新闻

-

2026-02-11

注意!刚刚曝光的4起骗享税费优惠偷税案件...

-

2026-02-11

个人所得税经营所得汇算热点问答来啦!账管...

-

2026-02-11

老板必看!500万红线如何计算?一篇讲透...

-

2026-02-11

企业所得税汇算清缴前,跨年的成本费用如何...

-

2026-02-06

老板看过来,财务外包真的香!20年财税公...